Nos últimos artigos vimos falando sobre impostos e tributos das mais diferentes ordens e áreas que competem às empresas brasileiras, agora, falaremos também sobre encargos sociais e trabalhistas que, por sinal, são tão importantes, ou mais, que os demais pagamentos de obrigação das empresas.

Provavelmente, você já tenha ouvido falar que empresários brasileiros pagam mais taxas referentes aos seus colaboradores do que quaisquer outros empresários no mundo. Para se ter uma ideia, as taxas podem chegar à 36% dos custos relacionados a uma folha de pagamento.

Agora, mesmo que esses números pareçam uma verdadeira “pedra no sapato” dos empregadores, uma coisa é fato! Os colaboradores são fundamentais para o crescimento e desenvolvimento da empresa e os encargos referentes aos seus trabalhos são obrigatórios. Por isso, a melhor opção passa a ser entender cada um dos encargos e assim, conseguir avaliar o melhor vínculo empregatício para o seu negócio.

Muito bem, para colaborar com esse conhecimento, começaremos pela explicação dos Encargos Sociais, que são os tributos que oferecem um benefício indireto ou a longo prazo para o funcionário. São essas taxas, por exemplo, que garantem aos funcionários a possibilidade de receber aposentadoria quando findar sua carreira.

Já os Encargos Trabalhistas, são tributos que oferecem um benefício direto ao colaborador. Lembrando que esse valor que vai direto para o funcionário é extra salarial, ou seja, não interfere negativamente em seus salários, férias e assim por diante.

Outro ponto que deve ser frisado é o fato deste imposto não estar ligado à uma recorrência. A rescisão é um bom exemplo disso, já que não ocorre todo mês (considerando que estamos falando de apenas do vínculo de um funcionário com uma empresa).

Agora, nos aprofundaremos um pouco mais e falaremos de forma individual sobre cada um dos impostos inclusos nos Encargos Sociais e nos Encargos Trabalhistas.

Quais são os Encargos Sociais e quais suas alíquotas?

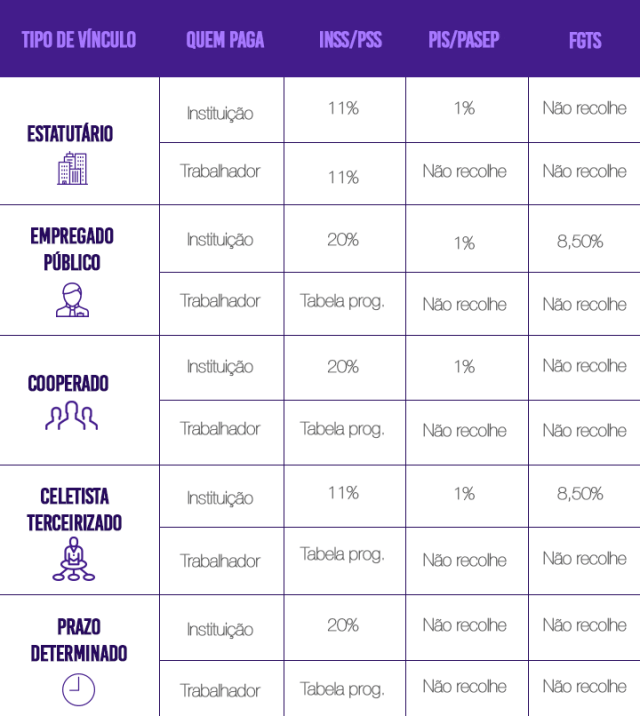

Seguridade e Previdência Social – INSS ou Plano de Seguridade Social do Servidor Público – PSS

Este imposto visa garantir ao funcionário os direitos referentes à saúde, previdência e assistência social. Em outras palavras, o funcionário (ou seus dependentes para o caso de morte) fica amparado em caso de doenças e invalidez resultantes de acidente no trabalho ou velhice. Para os casos de maternidade, aposentadorias e desemprego involuntário, também existe um amparo, desde que o tributo tenha sido recolhido.

FGTS

O FGTS é pago mensalmente pelos empregadores através de um depósito em uma conta da Caixa Econômica Federal no nome do funcionário. Esse tributo é usado para auxiliar o empregado no caso dele ser demitido, desde que não seja por justa causa.

Importante frisar que o empregador deve realizar o depósito equivalente a 8% do salário do empregado, que não tem esse imposto descontado dos seus rendimentos mensais.

PIS/PASEP

O PIS/PASEP é uma contribuição que busca ajudar o trabalhador quando existe a necessidade de utilizar-se do seguro-desemprego, trata-se, na verdade, de uma espécie de abono salarial no valor de um salário mínimo vigente. Já o empregador, deve contribuir com o valor de 1% sobre sua folha de pagamento total.

Salário-educação (emprego no setor privado empresarial)

Contribuição destinada ao desenvolvimento do ensino público através de programas, projetos e ações. São recolhidos 2,5% da folha de pagamento.

Sistema S (emprego no setor privado empresarial)

É a contribuição destinada às instituições que visam o aperfeiçoamento e o aprendizado profissional. Fazem parte deste o SENAI, o SENAC, SESC, o SESI, o SEBRAE, o SENAR, o SEST e o SENAT.

Quais são os Encargos Trabalhistas e quais suas alíquotas?

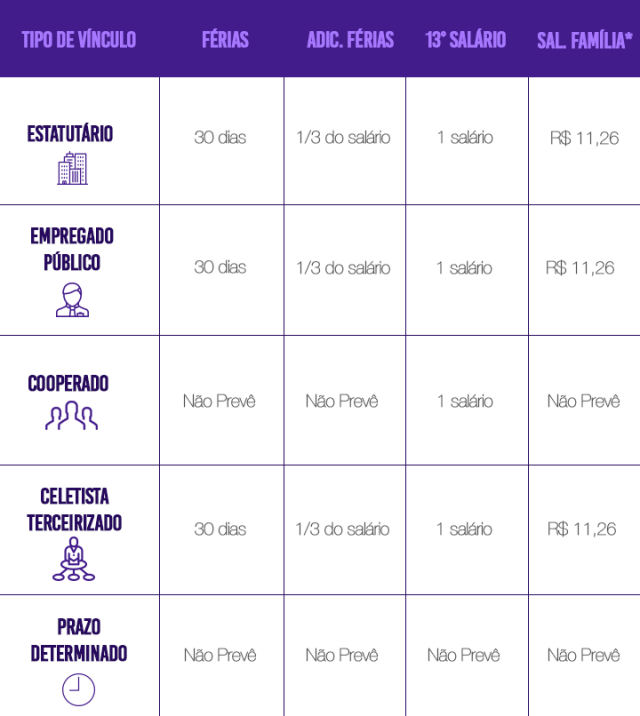

Décimo-terceiro Salário

O 13º. Salário é um benefício pago para ao funcionário em duas parcelas (sempre pagas nos meses de novembro e dezembro) e correspondente à 1/12 avos do seu salário. Ou seja, caso o funcionário tenha um ano de empresa, recebe o valor do seu salário mensal completo. Caso não possua esse tempo, recebe o valor proporcional aos meses trabalhados no ano.

Adicional de Remuneração

O Adicional de Remuneração é uma porcentagem, que varia de 5% à 40%, paga além do salário, para profissões que sejam insalubres ou perigosas.

São consideradas atividades de Periculosidade aquelas que mantém o trabalhador em constante contato com produtos explosivos, inflamáveis ou de risco elevado. Já as atividades consideradas insalubres, são aquelas que o trabalhador atua em áreas de risco ou estão em contato com radioatividade, substâncias toxicas ou contem com o risco de morte.

Adicional de Férias

Refere-se à 1/3 do salário para o período de gozo de férias do trabalhador.

Ausência Remunerada

Ausência Remunerada é válida sempre que o trabalhador faltar ao trabalho, sem desconto em seu salário, desde que atenda às seguintes hipóteses:

- Um dia – quando comprovado por atestado que o funcionário doou sangue;

- Dois dias – quando comprovado por declaração da Justiça Eleitoral que o funcionário foi tirar o título de eleitor;

- Oito dias corridos – quando houver casamento, falecimento de cônjuge, companheiro, pais, madrasta, padrasto, enteados, menor sob guarda ou tutela e irmão. Em qualquer um dos casos, mediante apresentação de certidão.

- Horário especial – para servidor estudante desde que comprovada a incompatibilidade entre o horário escolar e o do expediente.

Férias

A cada 12 meses trabalhados, o funcionário ganha o direito à 30 dias de férias remuneradas. Importante lembrar que, a empresa não precisa oferecer o período de férias assim que o colaborador completa 12 meses de trabalho, entretanto, o benefício deve ser tirado antes do período de 24 meses trabalhados.

Licenças

A licença é um benefício onde o trabalhador interrompe seus trabalhos por um período, desde que aceitos pela lei. As licenças mais conhecidas são a maternidade, paternidade e aquelas que envolvem tratamento de saúde.

Repouso Remunerado e Feriado

Trabalhadores em geral possuem como direito o descanso remunerado em algumas situações especificas. São elas:

- 11 horas consecutivas a cada jornada de trabalho;

- 24h consecutivas semanais;

- Feriados civis e religiosos.

Rescisão contratual

Esta é a garantia do trabalhador caso o seu contrato de trabalho seja rescindido. O aviso da rescisão deve ser feito com, no mínimo, 30 dias de antecedência.

Salário Família ou Auxílio Pré-Escolar

É um benefício concedido para servidores visando auxiliar nas despesas escolares de dependentes de até 6 anos e 11 meses de idade.

Vale Transporte ou Auxílio Transporte

Benefício destinado ao transporte dos funcionários para ir e vir ao trabalho. Vale ressaltar que o trabalhador pode optar por receber, ou não, esse valor, uma vez que há o desconto mensal de 6% do seu salário bruto.

Indenização por Tempo de Serviço

Neste benefício, o empregado recebe uma indenização pelos anos trabalhados. As indenizações são as seguintes: 13º salário proporcional, equivalente a 1/12 da remuneração mensal por mês de trabalho ou fração igual ou superior a 15 dias; às férias vencidas e às férias proporcionais, equivalentes a 1/12 da remuneração mensal por mês de trabalho ou fração igual ou superior a 15 dias.

Outros Benefícios

Além dos benefícios citados, ainda podem ser oferecidos benefícios que não contam como salário. São exemplos:

- vestuários, equipamentos e outros acessórios fornecidos aos empregados e utilizados no local de trabalho, para a prestação do serviço;

- educação, em estabelecimento de ensino próprio ou de terceiros, compreendendo os valores relativos a matrícula, mensalidade, anuidade, livros e material didático;

- transporte destinado ao deslocamento para o trabalho e retorno, em percurso servido ou não por transporte público;

- assistência médica, hospitalar e odontológica, prestada diretamente ou mediante seguro-saúde;

- seguros de vida e de acidentes pessoais.

Considerações gerais

É preciso ter a plena ciência de todos os tributos que envolvem a atuação das empresas em geral. Fatores como faturamento, quantidade de funcionários, Estado onde a empresa está situada e assim por diante, são fatores que podem interferir nos tributos a serem pagos.Por isso é tão importante entender fatores como Planejamento Tributário, Substituição Tributária, Lucro Real, Lucro Presumido e Simples Nacional, por exemplo.

O post Encargos sociais e trabalhistas o que são e como calcular? apareceu primeiro em Jornal Contábil.

Fonte: Encargos sociais e trabalhistas o que são e como calcular?