Quando se tem a pretensão de empreender, abrir uma empresa e formalizar um CNPJ, uma das maiores dúvidas que surgem é: quanto de imposto eu terei que pagar? Como faço para calcular o imposto?

Aliás, essa não é só uma dúvida inicial, ela persegue o empreendedor mensalmente. Até porque, saber como fazer o cálculo é fundamental para ter uma boa gestão financeira. Assim, também é possível se programar com as dívidas tributárias da empresa e evitar ser pego de surpresa, sem o dinheiro disponível no caixa e acabar no vermelho.

Neste conteúdo vamos te ensinar a como chegar na porcentagem/alíquota de imposto mensal de acordo com o seu faturamento, considerando o regime tributário Simples Nacional. Além disso, vamos esclarecer alguns conceitos que você precisa ter bem definidos para entender todo o cenário.

O que é Simples Nacional?

Antes de tudo, vale a pena relembrar o que é Simples Nacional. Ele é um regime de tributação que reúne os principais tributos que uma empresa precisa pagar em uma única guia de pagamento, conhecida como DAS.

Contudo, a forma de apuração desse regime tributário é com base na receita bruta (faturamento) da empresa nos últimos 12 meses. Inclusive, esse índice é conhecido como RBT12 e explicaremos mais sobre isso nesse post.

Além disso, quando uma empresa opta por se enquadrar no regime tributário Simples Nacional ela também elimina algumas obrigações acessórias, exigidas em outros regimes de tributação.

O que é RBT12?

Primeiramente, é importante que você entenda o conceito de RBT12 que falaremos muito a seguir. A abreviação quer dizer “Receita Bruta dos últimos 12 meses”. Portanto, para calcular o imposto do mês que deseja, o primeiro passo é somar qual foi a receita bruta dos últimos 12 meses, não adicionando o mês de apuração nessa conta. Você deve considerar apenas os 12 meses anteriores ao que está.

Caso a sua empresa tenha acabado de ser aberta e só tenha, por exemplo, 1 mês de funcionamento, você deve multiplicar o faturamento desse primeiro mês por 12 para achar o RBT12. Exemplo: se você faturou R$ 5.000 no primeiro mês, entende-se que a projeção para um ano é R$ 5.000 x 12 = R$ 60.000.

Dessa forma, até a empresa completar 12 meses de funcionamento, a partir do segundo mês você deve acrescentar uma etapa no cálculo. Essa etapa é a divisão, acrescentada para achar a média de faturamento dos meses. Isso é importante, pois no começo é muito incerto. Não tem como prever qual será o faturamento em cada mês por 1 ano, então se trabalha com a média.

Basicamente essa é a fórmula para calcular o RBT12 =

Faturamento anterior / meses de funcionamento (sem o mês de apuração) x 12

Tudo isso para o caso da sua empresa ter menos de 1 ano de existência. A partir do 13° mês tudo se normaliza e fica mais fácil. Basta somar o faturamento bruto real dos últimos 12 meses para achar o RBT12.

Alíquota efetiva

Prosseguindo, o segundo termo que vale a pena esclarecer é o da alíquota efetiva.

Alíquota, nada mais é do que a porcentagem de imposto a pagar. Quando é acrescentado a palavra “efetiva” é para ressaltar que é a oficial e condizente com o seu faturamento. Isso porque na tabela do Simples Nacional fica ilustrado uma porcentagem de acordo com cada faixa de faturamento, aquela é a alíquota nominal. Todavia, a tabela não prevê as oscilações que o seu faturamento pode ter. Portanto, é necessário fazer o cálculo da alíquota efetiva para descobrir exatamente qual porcentagem será aplicada no mês de apuração.

Então, sempre que você ler “alíquota”, saiba que está se referindo a porcentagem prevista na tabela. Já a “alíquota efetiva” é a porcentagem achada após ter feito o cálculo. Em síntese, calcular a alíquota efetiva é o mesmo que calcular o imposto devido.

Anexos do Simples Nacional

A tributação pelo Simples Nacional é realizada conforme os anexos de enquadramento. Cada atividade empresarial (CNAE) deve se enquadrar em algum dos cinco anexos deste regime tributário.

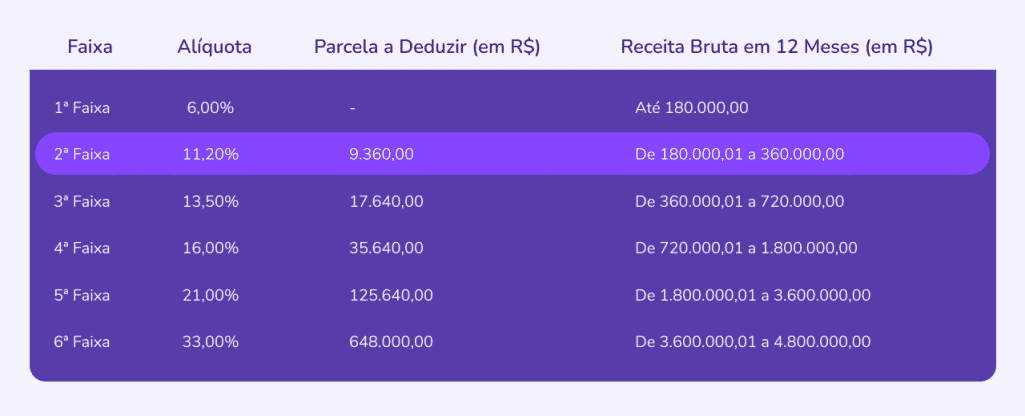

Portanto, dentro de cada anexo, existem as faixas de tributação, que contém as alíquotas de imposto aplicadas. Dependendo do faturamento encontrado pelo cálculo do RBT12, a empresa estará localizada em uma determinada faixa e terá uma alíquota específica para ser tributada.

Conheça as alíquotas de cada anexo a seguir:

Anexo 1 da Tabela do Simples Nacional – Comércio

Anexo 2 da Tabela do Simples Nacional – Indústria

Anexo 3 da Tabela do Simples Nacional – Prestadores de Serviço

Anexo 4 da Tabela do Simples Nacional – Prestadores de Serviço

Anexo 5 da Tabela do Simples Nacional – Prestadores de ServiçoO que é a parcela a deduzir?

Em todas as tabelas do Simples Nacional você verá 4 colunas:

- A primeira numerando a faixa;

- A segunda estabelecendo a alíquota;

- A terceira definindo o valor da parcela a deduzir;

- A quarta com o RBT12.

A parcela a deduzir é um valor que será subtraído do cálculo como uma espécie de compensação. Para cada faixa de faturamento existe um valor a ser compensado, ou seja, retirado da conta. Isso já está pré-definido em cada tabela do simples, de acordo com cada anexo.

Entender isso é muito importante para o cálculo do imposto, pois sem subtrair essa parcela, a alíquota no final da conta estará errada, provavelmente até mais alta do que deveria ser.

Agora que você já está por dentro dos principais conceitos, vamos aplicar o cálculo a um exemplo!

Cálculo do imposto do Simples Nacional

O cálculo para achar qual porcentagem de imposto irá incidir sobre o seu faturamento em cada mês segue a seguinte fórmula:

Alíquota Efetiva =

RBT12 x Alíquota (prevista na tabela) – Parcela a deduzir ━━━━━━━━━━━━━━━━━━━━━━━━

RBT12

Neste momento, verifique a atividade que a empresa desenvolve para saber em qual anexo do Simples Nacional ela está enquadrada. Se for, por exemplo, do anexo III, pesquise a tabela do anexo III para verificar a alíquota que incide de acordo com a média do seu faturamento anual da empresa (RBT12).

Para entender na prática, vamos a um exemplo:

Atividade da empresa: serviço de manutenção (anexo III)

RBT12: R$ 235.000,00 (2° faixa)

Alíquota de acordo com a tabela anexo III: 11,20%

Parcela a deduzir (PD): R$ 9.360,00

Fazendo a substituição de valores temos:

Alíquota efetiva =

((R$ 235.000 x 11,20%) – R$ 9.360,00)

━━━━━━━━━━━━━━━━━

R$ 235.000,00

Alíquota efetiva =

(26.320 – 9.360,00)

━━━━━━━━━━━━

R$ 235.000,00

Alíquota efetiva =

16.960

━━━━━━━━

235.000

Alíquota efetiva = 7,217021%

Entendendo os conceitos e guardando a fórmula, fica fácil calcular o imposto mensalmente, e assim, conseguir se programar com essa despesa!

Passo a passo de como calcular o imposto do simples:

Por fim, vamos recapitular para você guardar a sequência, anote o passo a passo!

1°- Calcule o RBT12

2°- Localize em qual anexo, e em qual faixa do simples você se enquadra

3°- Ache a alíquota e a parcela a deduzir na tabela

4°- Aplique a fórmula!

Portanto, siga nessa ordem e consiga calcular o imposto e achar a alíquota do simples, sem dores de cabeça!

Original de Conube

Fonte: Jornal Contábil

Abertura de empresa em São Bernardo do Campo com o escritório de contabilidade em São Bernardo Dinelly. Clique aqui