Pagamento de imposto é uma obrigação que todo empresário gostaria de deixar de ter, pena que é impossível. Entretanto, existem formas de pagar o mínimo possível.

Basta optar pelo regime tributário mais adequado para o seu negócio. Veja aqui diferenças que existem entre esses sistemas e descubra se deve optar pelo Simples Nacional ou Lucro Presumido.

Mas antes de falar sobre essa diferença, você sabe o que é regime tributário?

Ele nada mais é que um sistema de define estabelece como será feita a tributação das empresas. Essas normas variam em função do tipo de faturamento, da atividade exercida e do tamanho do negócio.

Existem, atualmente, quatro regimes distintos: MEI, Lucro Real, Simples Nacional ou Lucro Presumido. Cada um com suas características e exigências que podem ou não se enquadrar no seu negócio.

Aqui nesse artigo vamos falar somente do Simples Nacional e do Lucro Presumido. Veja a seguir as principais características e cada um deles, suas vantagens e desvantagens.

Simples Nacional

Regime de tributação que visa descomplicar a contabilidade de micro e pequenas empresas. Se vale pelo sistema único de arrecadação, ou seja, apenas uma guia para pagar os tributos municipais, estaduais e federais.

Principais vantagens

- Arrecadação de impostos unificada

- Alíquota única

- Não exige registro nos cadastros municipal e estadual

- A contabilidade da empresa é menos complicada

- Redução dos custos trabalhistas

Principais desvantagens

- Com o recolhimento unificado as empresas não podem se valer dos créditos cumulativos do PIS e COFINS, ICMS e IPI.

- O recolhimento tem como base o faturamento e não o lucro, ou seja, mesmo que o negócio apresente prejuízo, a carga tributária será mantida.

Lucro Presumido

Regime tributário indicado para negócios com faturação maior de R$3,6 milhões, com limite máximo de R$78 milhões ao ano.

Nesse sistema, a Contribuição Social e o Imposto de Renda usam como base a margem de lucro pré-estabelecida pela lei.

Essa margem é uma maneira de tornar mais simples a apuração destes impostos. E é, basicamente, de 32% para atividades de serviço e 8% para comércio e indústrias, salvo algumas exceções.

Geralmente o lucro presumido oferece mais vantagem às empresas que têm margem de rendimento superior ao da presunção, tem pouco gasto com custo operacional e a folha salarial baixa.

Principais vantagens

- O cálculo dos impostos é baseado em um prognóstico de lucro pré estabelecido. Caso ultrapasse essa margem, o valor do tributo recairá somente sobre a presunção de lucro.

- As atividades que não se enquadram no Simples Nacional podem se encaixar no Lucro Presumido.

- Existe a possibilidade de ter outra empresa como sócia do negócio.

Principais desvantagens

- Mesmo que o negócio gere um lucro efetivo menor ao pré-fixado, a base para cálculo dos impostos continua sendo essa margem presumida.

- A porcentagem das alíquotas é alta, variando de 8% a 32% de acordo com a atividade exercida.

- Existem outros impostos que precisam ser quitados separadamente.

- Para fazer parte desse regime, existem limitações em relação às atividades exercidas.

- Em caso de atraso no pagamento dos encargos, fica vetado fazer distribuição de lucros.

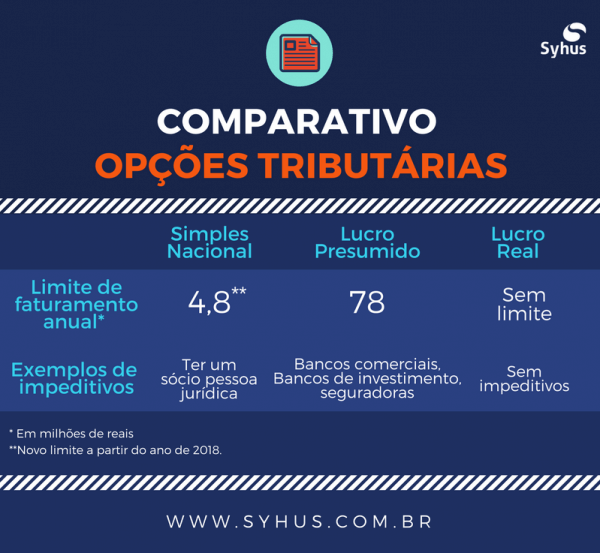

Aqui você confere mais alguns dados:

Simples Nacional ou Lucro Presumido? Um resumo rápido:

Um bate bola jogo rápido com as principais características de cada regime tributário, para você organizar financeiramente sua empresa:

Objetivo

- Lucro Presumido: taxa de maneira simplificada o Imposto de Renda de Pessoa Jurídica e Contribuição Social incidente sobre a lucratividade. Para o cálculo dos tributos é levado em consideração o prognóstico de lucro.

- Simples Nacional: arrecadação de impostos voltada para microempresa e empresa de pequeno porte.

Faturamento máximo

- Lucro Presumido: se enquadra nesse regime, a empresa que faturou, no máximo, R$ 78 milhões no último ano.

- Simples Nacional: para poder se enquadrar nesse regime, as microempresas precisam ter faturado, no máximo, R$ 900 mil no ano anterior. Pequenas empresas, entretanto, devem ter tido o faturamento de até 4,8 milhões no último ano.

Margem de lucro

- Lucro Presumido: indicado para as empresas que podem apresentar margem de lucros superior ao prognóstico.

- Simples Nacional: negócios que tenham prognóstico de lucro médio ou alto.

Despesa com folha de pagamento

- Lucro Presumido: a incidência do INSS patronal sobre a folha fica em torno dos 28%.

- Simples Nacional: o INSS patronal é substituído pela Contribuição Previdenciária.

Recolhimento de impostos

- Lucro Presumido: os valores dos impostos federais (CSLL e IRPJ) tem base na especulação de lucro, fundamentado no rendimento bruto das operações.

- Simples Nacional: os valores dos impostos são baseados no faturamento, nas alíquotas e no seu enquadramento. Os impostos municipais, estaduais e federais são recolhidos em apenas uma guia.

Como você pode perceber, os regimes tributários têm diferenças bem consideráveis e são indicados em casos diferentes. Dizer, entre simples nacional ou lucro presumido, sem uma avaliação aprofundada do negócio é tomar uma decisão precipitada.

E uma decisão errada pode provocar recolhimentos desnecessários de impostos.

Para não correr riscos, o melhor é fazer um planejamento tributário. E, para garantir a economia de encargos, com o auxílio de um contador ou consultoria contábil.

Dica especial para contadores

Atenção você contador ou estudante de contabilidade, conheça nosso treinamento voltado para contadores iniciantes, ensinando na prática procedimentos contábeis que todo contador precisa saber, mas que não se ensina na faculdade.

Tudo que você precisa saber para abrir, alterar e encerrar empresas, além da parte fiscal de empresas do Simples Nacional, Lucro Presumido e MEIs, Contabilidade, Imposto de Renda. Quer saber mais? Então clique aqui e não perca esta oportunidade!

Conteúdo original NFe.IO

O post Simples Nacional ou Lucro Presumido: Como escolher o regime correto? apareceu primeiro em Jornal Contábil Brasil – Canal R7/Record.