Como calcular o valor da aposentadoria? Se você está pensando em se aposentador ou mesmo se já está aposentado, precisa entender de uma vez por todas como é feito este cálculo.

Dessa forma, você não vai correr o risco de receber uma aposentadoria com valor inferior ao devido. E nem de optar pela regra de cálculo incorreta na hora de se aposentar.

Mas este cálculo não tão simples quanto você pode imaginar. Como há várias modalidades de aposentadoria previstas pela legislação previdenciária, as regras de cálculo também são variadas.

Ou seja, cada espécie de aposentadoria possui a sua própria regra de cálculo. Além disso, fatores como o “fator previdenciário”, o “divisor mínimo” e o tempo de contribuição, além de regras especiais, podem interferir no valor do seu benefício.

Por isso hoje eu vou explicar todos os detalhes sobre como calcular o valor da sua aposentadoria.

Por que é importante saber calcular a aposentadoria?

Saber calcular o valor da aposentadoria é importante tanto para quem está pensando em se aposentar como para quem já é aposentado.

Os motivos podem até ser diferentes, mas a finalidade acaba sendo a mesma: evitar prejuízos.

Para quem está pensando em se aposentar

Antes mesmo de dar entrada no pedido de aposentadoria, você deve ter certeza do exato valor a que tem direito e de que aquela é a melhor regra previdenciária aplicável ao seu caso.

É que há diversas regras de aposentadoria e cada uma delas é mais vantajosa para um tipo de trabalhador do que para outros.

Com a reforma da previdência, isto ficou ainda relevante por conta das chamadas regras de transição:

- Idade progressiva;

- Pedágio de 50%;

- Pedágio de 100%;

- Pontos;

- Entre outras.

Optar por uma regra em vez de outra pode até dobrar o valor da sua aposentadoria em alguns casos… Portanto, antes de dar entrada em sua aposentadoria, tome bastante cuidado e calcule o valor da sua aposentadoria em todos os cenários possíveis.

Para quem já é aposentado

Caso você já seja aposentado, também é muito importante saber calcular o valor do seu benefício. E o motivo é o seguinte: nem sempre o valor concedido pelo INSS é correto.

Infelizmente, é muito comum o INSS errar o cálculo da aposentadoria ao concedê-la. Na prática, o que se observa é que pelo menos 3 a cada 10 aposentadorias são concedidas com o valor errado pelo INSS.

Isto ocorre principalmente quando o aposentado dá entrada em seu pedido por conta própria. Ou seja, sem o auxílio de um especialista.

Portanto, é importante você saber calcular o valor devido para identificar se o INSS concedeu o seu benefício com o valor correto.

Caso seja identificado algum erro do INSS, é possível pedir a revisão de aposentadoria. Com a revisão, você pode aumentar o valor da sua aposentadoria e ainda receber as diferenças “em atraso” (também chamadas de verbas retroativas).

Como o valor da aposentadoria é calculado?

O valor da aposentadoria é calculado de acordo com regras de cálculo prevista pela legislação previdenciária, a partir de alguns fatores, tais como:

- Média salarial;

- Idade;

- Tempo de contribuição;

- Descartes dos menores salários de contribuição;

- Modalidade de aposentadoria;

- Fator previdenciário;

- Divisor mínimo.

Ou seja, a depender da modalidade de aposentadoria cabível para o seu caso, o INSS identifica a regra de cálculo determinada pela legislação previdenciária e, a partir dos fatores acima enumerados, define o valor do seu benefício.

Além disso, o valor da aposentadoria não pode ser inferior ao salário mínimo e nem superior ao teto do INSS. Em 2021, o salário mínimo é R$ 1.100,00 e o teto do INSS é R$ 6.433,57.

Porém, você precisa primeiro entender a fundo cada um destes fatores que podem interferir no valor da aposentadoria, para depois aprender a calculá-la.

Até porque há várias modalidades de aposentadoria e cada uma destas modalidades possui uma regra de cálculo própria. Portanto, é necessário primeiro entender cada um destes fatores para depois aprender a calcular sem erros o valor do seu benefício.

Fatores que interferem no valor da aposentadoria

Como eu disse antes, há diversos fatores que podem interferir no valor de uma aposentadoria. Alguns fatores incidem apenas sobre algumas modalidades de aposentadoria e outros sempre interferem no valor do benefício.

Eu vou explicar cada um destes fatores para que, após identificar a regra de cálculo aplicável à sua aposentadoria, você consiga calculá-la da forma correta.

Média salarial

Eu já falei que cada aposentadoria possui uma regra de cálculo diferente. Porém, em todas as aposentadorias, o cálculo sempre começa a partir da média salarial do contribuinte.

Esta média salarial é a soma de todos os salários de contribuição do segurado a partir de julho de 1994 até o mês anterior à entrada do requerimento dividida pela quantidade de contribuições realizadas.

Por exemplo, imagine que uma pessoa tenha começado a trabalhar em janeiro de 1980 e tenha decidido dar entrada em sua aposentadoria em janeiro de 2020. Neste período, ela realizou 480 contribuições, das quais 312 a partir de julho de 1994.

Para identificar a média salarial deste contribuinte, você deve somar estas 312 contribuições a partir de julho de 1994 com valores monetariamente corrigidos pelo Índice Nacional de Preços ao Consumidor (INPC) e dividir por 312.

O resultado será a sua média salarial para fins de aposentadoria.

Mas atenção: isto não significa que você vai receber esta média na aposentadoria. A média salarial é apenas o primeiro dos fatores que podem interferir no valor do seu benefício.

Por que apenas a partir de julho de 1994?

Só entram nesta média as contribuições a partir de julho de 1994 porque a partir daí o Brasil adotou o Real como a sua moeda oficial.

A legislação determina que seja feito desta forma sob o argumento de que seria muito trabalhoso para o INSS converter o valor das contribuições anteriores a julho de 1994 e, em seguida, corrigi-lo monetariamente para fins de cálculo da média salarial.

Na prática, o INSS desconsidera todas as contribuições anteriores a julho de 1994 na hora de calcular a sua aposentadoria. Porém, estas contribuições entram na contagem do seu tempo de contribuição.

Por exemplo, no caso daquela pessoa que começou a trabalhar em janeiro de 1980 e decidiu dar entrada na aposentadoria em janeiro de 2020, o INSS vai contar 40 anos de tempo de contribuição: entre janeiro de 1980 e janeiro de 2020.

Porém, ao calcular a média salarial, só vai considerar as remunerações a partir de julho de 1994.

Em alguns casos, a exclusão destas contribuições anteriores a julho de 1994 pode prejudicar o contribuinte. Isto ocorre no caso daqueles trabalhadores que tinham uma remuneração mais alta antes de julho de 1994.

Dessa forma, ao excluir as suas maiores remunerações, o INSS acaba prejudicando a sua média salarial. Nesta situação, é possível pedir a revisão da vida toda para incluir estas remunerações anteriores.

Mas atenção: antes de pedir a revisão da vida toda, você deve ter certeza de que ela é realmente vantajosa para o seu caso. Em algumas situações, a exclusão destas contribuições mais antigas é mais vantajosa para o contribuinte.

O ideal é sempre procurar um advogado especialista em INSS para identificar a melhor solução para o seu caso antes de pedir uma revisão de aposentadoria.

Idade

A maioria das pessoas sonha em se aposentar ainda jovem. Após a reforma da previdência, com a criação de uma idade mínima para praticamente todas as aposentadorias, isso ficou bem difícil.

Porém, ainda é possível se aposentar sem idade mínima em alguns casos. Ocorre que isso nem sempre é vantajoso porque a idade é um fator que pode influenciar o valor da aposentadoria de pelo menos 2 formas:

- As regras de aposentadoria com valor mais alto normalmente exigem uma idade mínima; e

- As aposentadorias sem idade mínima costumam considerar a idade como um fator para definir o seu valor.

Ou seja, quanto maior a idade, provavelmente maior o valor da aposentadoria.

Entretanto, há algumas exceções, onde a idade não tem nenhuma relevância no valor da aposentadoria. É o caso, por exemplo, da aposentadoria especial com as regras antes da reforma da previdência (13/11/2019).

Tempo de contribuição

Outro fator importante que sempre interfere no valor da aposentadoria é o tempo de contribuição. Isto ocorre porque a maioria das regras de aposentadoria exige um tempo mínimo de contribuição. E, mesmo em relação às que não exigem, o tempo de contribuição é um fator que interfere em seu valor.

A reforma da previdência (13/11/2019) buscou dar uma “relevância” ainda maior para o tempo de contribuição no valor das aposentadorias e demais benefícios previdenciários a partir de agora.

A partir de agora é praticamente impossível um homem receber uma aposentadoria equivalente a 100% da sua média salarial com menos de 40 anos de contribuição e uma mulher com melhor de 35 anos.

Portanto, é muito importante que você saiba contar o seu tempo de contribuição corretamente. Isso mesmo. Muitos trabalhadores “pensam” que sabem calcular o tempo de contribuição, mas fazer isso de forma incorreta e acabam prejudicando o valor da própria aposentadoria.

Uma dica importante para calcular o tempo de contribuição é saber que os vínculos que constam em seu extrato previdenciário (CNIS) não são os únicos que devem entrar nesta conta.

Há diversos outros “vínculos” que podem aumentar o seu tempo de contribuição e que não estão no extrato previdenciário (CNIS). É o caso, por exemplo:

- Reflexos de reclamação trabalhista na Justiça do Trabalho;

- Período de aviso prévio;

- Atividade rural a partir dos 12 anos;

- Período remunerado ou com algum tipo de benefício/assistência (assistência médica, alojamento, alimentação etc.) como aluno-aprendiz em escola técnica (SENAI/SENAC, por exemplo);

- Período como ministro(a) de confissão religiosa (seminarista);

- Serviço militar obrigatório;

- Pesca artesanal;

- Entre outras hipóteses.

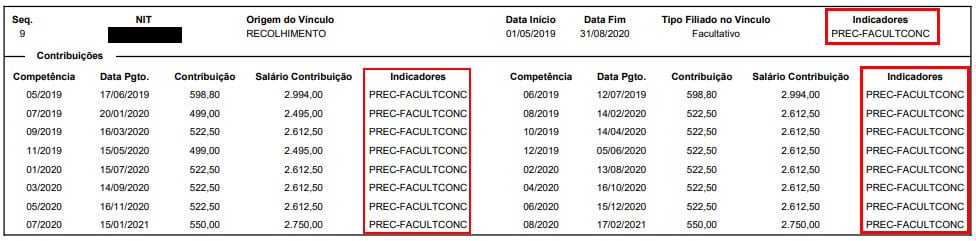

Cuidado com os indicadores

Além disso, você deve ficar de olho nos “indicadores” anotados em pelo INSS em seu extrato previdenciário (CNIS):

Alguns indicadores podem levar o INSS a desconsiderar algumas contribuições na hora de calcular o valor da sua aposentadoria. Normalmente, estes “indicadores” são anotados em seu CNIS em razão de alguma falha ou inconsistência verificada pelo INSS (por exemplo, o pagamento de uma contribuição em atraso).

Portanto, é indispensável que você analise o seu extrato previdenciário (CNIS) com muito cuidado para verificar se o INSS anotou algum indicador. Em seguida, busque saber o que este indicador significa e o que você deve fazer para corrigi-lo. Caso contrário, o INSS pode “diminuir” o seu tempo de contribuição.

Em caso de dúvidas, um advogado especialista em INSS pode ajudá-lo a resolver isto.

Descartes dos menores salários de contribuição

O descarte dos menores salários de contribuição é uma possibilidade que pode aumentar bastante o valor da aposentadoria em alguns casos, mas que muitos contribuintes desconhecem.

Antes da reforma

Antes da reforma da previdência (13/11/2019), era “automático” o descarte dos 20% menores salários de contribuição no momento de calcular a média salarial do contribuinte.

Ou seja, ao conceder uma aposentadoria, o INSS automaticamente descartava todos os seus 20% menores salários de contribuição no momento de calcular o valor do seu benefício.

Isso era excelente! Afinal, aqueles salários de contribuição menores costumavam “puxar” para baixo a sua média salarial. Ao descartá-los, você conseguiria elevá-la.

Imagine, por exemplo, uma pessoa que começou a trabalhar em uma empresa recebendo 1 salário mínimo por mês. Com o tempo, ela foi promovida até se tornar gerente e passar a receber um valor superior ao teto do INSS.

Se aqueles salários da época em que ela recebia apenas 1 salário mínimo entrarem no cálculo da sua média salarial é óbvio que vão “puxar” o valor do seu benefício para baixo. Por outro lado, ao descartá-los, é mais provável que a sua média salarial fique próxima do teto do INSS.

Depois da reforma

A reforma acabou com o descarte automático dos 20% menores salários de contribuição. Porém, ainda é possível o descarte de contribuições menores, desde que elas também não sejam contadas no tempo de contribuição. E isto pode ser muito vantajoso!

Imagine, por exemplo, um homem com 65 anos de idade e 20 anos de contribuição (240 contribuições, no total). Como alcançou a idade mínima e já tem mais de 15 anos de contribuição, este homem pode se aposentar por idade.

Agora imagine que, destas 240 contribuições, 60 foram realizadas sobre o valor de 1 salário mínimo (R$ 1.100,00). A média dos outros 180 salários de contribuição é R$ 3.000,00. Por outro lado, se somar todas os 240 salários de contribuição, a média salarial deste contribuinte é R$ 2.616,66.

Como este contribuinte não tem mais de 20 anos de contribuição, ao se aposentar por idade com as regras depois da reforma, ele vai receber uma aposentadoria com valor equivalente a 60% da sua média salarial.

Além disso, ele precisa de apenas 15 anos (180 contribuições) para se aposentar por esta regra e não de 20 anos (240 contribuições).

Dessa forma, se usar todos os seus 20 anos de contribuição para se aposentar, este contribuinte vai receber 60% de R$ 2.616,66. Ou seja, R$ 1.570,00 por mês.

Porém, se decidir usar apenas as suas 180 maiores contribuições, vai receber 60% de R$ 3.000,00. Ou seja, R$ 1.800,00 por mês. Uma diferença de R$ 230,00 a mais por mês.

Se você tiver alguma insegurança para identificar se vale a pena ou não fazer estes descartes, o ideal é procurar um especialista em INSS que domine cálculos previdenciários.

Modalidade de aposentadoria

A legislação previdenciária estabelece diversas modalidades de aposentadoria:

- Por idade;

- Por tempo de contribuição;

- Especial;

- Entre outras.

Algumas pessoas e profissões ainda têm direito a aposentadorias específicas, como é o caso dos servidores públicos, dos militares, dos professores e das pessoas com deficiência.

Além disso, a reforma da previdência (13/11/2019) ainda criou diversas regras de transição para cada uma destas aposentadorias que podem ser usadas pelas pessoas que começaram a contribuir antes da sua aprovação.

E cada uma destas modalidades de aposentadoria e suas respectivas regras de transição têm uma regra diferente de cálculo. Em todos os casos, o contribuinte ainda deve escolher qual regra melhor se adéqua ao histórico contributivo.

Como são mais complexas, eu vou explicar cada uma destas regras em um tópico específico. Por enquanto, o que você precisa saber é que a opção por uma regra de aposentadoria em vez de outra pode dobrar ou até mesmo reduzir pela metade o valor da sua aposentadoria.

E, após começar a receber o seu benefício, não é possível se “arrepender” para optar por outra regra mais vantajosa. Por isso, é indispensável que você tenha certeza da regra mais favorável para o seu caso antes mesmo de dar entrada no pedido de aposentadoria.

Um serviço que pode ajudá-lo a escolher, com segurança, a melhor regra para o seu caso é o planejamento previdenciário.

Fator previdenciário

O fator previdenciário é uma fórmula matemática criada em 1999 com o objetivo de diminuir o valor da aposentadoria daquelas pessoas que optassem por se aposentar mais cedo.

Esta fórmula matemática considera a expectativa de vida, a idade e o tempo de contribuição. Ou seja, quanto maior a expectativa de vida e menor a idade e o tempo de contribuição, menor será o fator previdenciário. E, por consequência, menor será o valor da aposentadoria.

O objetivo, portanto, era fazer com que as pessoas optassem por se aposentar apenas com um tempo de contribuição mais elevado e uma idade mais avançada. Dessa forma, o Governo Federal “economizaria” no pagamento de aposentadorias.

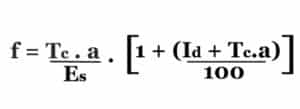

A fórmula matemática do fator previdenciário é a seguinte:

Legenda:

- f = fator previdenciário;

- Es = expectativa de sobrevida no momento da aposentadoria;

- Tc = tempo de contribuição até o momento da aposentadoria;

- Id = idade no momento da aposentadoria;

- a = alíquota de contribuição correspondente a 0,31.

A não ser que você seja um matemático, é possível que tenha alguma dificuldade para aplicar esta fórmula e identificar o seu fator previdenciário.

Como fugir do fator previdenciário?

Mas não se preocupe. Nem todo contribuinte precisa saber o fator previdenciário.

Na verdade, atualmente, o fator previdenciário só é importante para aquelas pessoas que ainda podem se aposentar pela regra da aposentadoria por tempo de contribuição anterior à reforma da previdência (13/11/2019) ou pela regra do pedágio de 50%.

Além disso, um advogado especialista em INSS pode ajudá-lo a identificar a melhor estratégia para aumentar o seu fator previdenciário ou para fugir dele, se for a melhor opção para o seu caso.

Divisor mínimo

O divisor mínimo é um número mínimo pelo qual precisa ser dividida a soma dos salários de contribuição no momento de calcular a média salarial.

O divisor mínimo foi criado em 1999 e extinto com a reforma da previdência, a partir de 13/11/2019. E acredite: esta foi uma das poucas boas mudanças da reforma da previdência.

É que o objetivo do divisor mínimo, assim como o do fator previdenciário, era diminuir o valor da aposentadoria.

De acordo com a regra do divisor mínimo, o divisor usado para cálculo da aposentadoria não poderia ser inferior a 60% do período entre julho de 1994 até a data de início do benefício.

Imagine, por exemplo, uma pessoa que tenha dado entrada em sua aposentadoria por idade em julho de 2019 ao completar 15 anos de contribuição.

Ocorre que, destes 15 anos de contribuição (180 contribuições), apenas 5 anos (60 contribuições) foram a partir de julho de 1994. Os outros 10 anos de contribuição foram anteriores a este período.

Agora imagine que a média do salário de contribuição deste contribuinte a partir de julho de 1994 seja R$ 3.000,00. Se não fosse a regra do divisor mínimo, o cálculo do seu salário de contribuição começaria a partir desta média.

Porém, entre julho de 1994 e julho de 2019 passaram 25 anos (300 meses). Pela regra do divisor mínimo, o INSS deve somar as 60 contribuições deste trabalhador a partir de julho de 1994 e dividi-las por, no mínimo, 60% destes 300 meses (ou seja, por 180).

Mas é óbvio que, ao somar 60 contribuições e dividi-las por 180, o valor da média vai dar muito abaixo do esperado. No caso deste contribuinte, a média que poderia ser R$ 3.000,00 sem o divisor mínimo será apenas R$ 1.000,00.

Esta regra era completamente absurda com aquelas pessoas que tinham mais contribuições antes de julho de 1994. Ainda bem que foi revogada com a reforma da previdência.

Porém, se você se aposentou com uma regra anterior à reforma da previdência, deve procurar identificar se o divisor mínimo foi aplicado corretamente. Caso não tenha sido aplicado corretamente, ainda é possível buscar a revisão de aposentadoria.

Contribuições anteriores a julho de 1994

Como você percebeu, o INSS só considera as contribuições a partir de julho de 1994 para calcular o valor da sua aposentadoria. A legislação previdenciária determina que seja feito desta forma porque somente a partir desta data o Brasil adotou o Real como a sua moeda oficial.

Mas como fica o caso daquelas pessoas cujos maiores salários de contribuição foram antes de julho de 1994? A sua média salarial será prejudicada?

Imagine, por exemplo, que uma pessoa era gerente de banco nos anos 80, com salário mensal acima do teto do INSS da época. Porém, em razão de uma crise financeira, esta pessoa tenha sido demitida e, a partir de então, tenha passado a contribuir apenas sobre o valor do salário mínimo até se aposentar.

Se considerar apenas os seus salários de contribuição a partir de julho de 1994, a média salarial desta pessoa será apenas 1 salário mínimo. Porém, se incluir o valor das suas contribuições da época em que era gerente de banco, esta média pode subir bastante.

Consequentemente, o valor da sua aposentadoria será bem menor se o INSS ignorar as suas contribuições anteriores a julho de 1994 na hora de calcular o valor do seu benefício.

Revisão da vida toda

Diante desta clara injustiça com alguns trabalhadores, foi desenvolvida uma tese jurídica chamada revisão da vida toda.

A revisão da vida toda é uma tese pela qual o aposentado que se enquadre em uma situação onde é mais vantajosa a inclusão de suas contribuições anteriores a julho de 1994 pode pedi-la no Poder Judiciário para aumentar o valor da sua aposentadoria.

Ou seja, se você começou a contribuir com o INSS antes de julho de 1994, pode ter direito à revisão da vida toda. Além de aumentar o valor da sua aposentadoria, você ainda pode receber as diferenças em atraso que, em alguns casos, podem totalizar mais de R$ 100.000,00.

A revisão da vida toda já foi aprovada pelo Superior Tribunal de Justiça. E, atualmente, aguarda uma decisão do Supremo Tribunal Federal.

Regras de cálculo da aposentadoria

Agora que você já conhece todos os fatores que podem interferir no valor da sua aposentadoria, precisa conhecer as regras de cálculo de cada modalidade de aposentadoria com as suas respectivas regras de transição.

É que, como eu disse antes, há várias modalidades de aposentadorias previstas pela legislação previdenciária. E cada uma destas modalidades tem uma regra de cálculo diferente.

Por exemplo, o valor da aposentadoria especial é calculado de forma diferente da aposentadoria por idade com as regras antes da reforma. Do mesmo modo, se você optar pela regra de transição do pedágio de 50% em vez do pedágio de 100%, o seu benefício vai ser calculado de uma forma diferente.

Por isso, antes de dar entrada em sua aposentadoria, você deve ter certeza de a regra escolhida é realmente a melhor para o seu caso. Até porque, após começar a receber o benefício, você não pode mais se “arrepender” e escolher outra regra mais vantajosa.

Se você tiver qualquer dúvida em relação à melhor regra, o ideal mesmo é procurar um advogado especialista em aposentadorias para ajudá-lo. Dessa forma, você vai evitar prejuízos e arrependimentos no futuro.

Valor da aposentadoria por idade

O valor da aposentadoria por idade foi um dos mais afetados pela reforma da previdência. A regra de cálculo mudou completamente. Por isso eu preciso primeiro explicar como era antes da reforma para depois esclarecer como ficou depois da reforma.

Atenção: ainda é possível se aposentar com as regras anteriores à reforma da previdência, desde que preenchidos os requisitos até 13/11/2019, mesmo que você não tenha dado entrada no requerimento.

Antes da reforma

Antes da reforma da previdência (13/11/2019), o valor da aposentadoria por idade era equivalente a 70% da média dos 80% maiores salários de contribuição do segurado com acréscimo de 1% para cada ano de contribuição.

Portanto, uma pessoa que se aposentasse com 15 anos de contribuição, recebia 85% da média dos seus 80% maiores salários de contribuição. E, para receber 100% da média, a pessoa precisava se aposentar com 30 anos de contribuição.

Depois da reforma

A reforma da previdência acabou com o descarte dos 20% menores salários de contribuição. E, além disso, determinou que o valor da aposentadoria por idade será equivalente a apenas 60% da média dos seus salários de contribuição com acréscimo de 2% para cada ano de contribuição acima de 20 anos para os homens e de 15 anos para as mulheres.

Ou seja, o homem que se aposentar com 20 anos de contribuição e a mulher com 15 anos de contribuição devem receber apenas 60% da sua média salarial. Para ter direito a 100% da média, o homem precisa de 40 anos de contribuição. E a mulher de 35 anos de contribuição.

Valor da aposentadoria por tempo de contribuição

A forma de cálculo da aposentadoria por tempo de contribuição também mudou bastante com a reforma da previdência. Assim, também é necessário explicar como era antes da reforma para depois apresentar como ficou depois da reforma.

Até porque, assim como na aposentadoria por idade, ainda é possível se aposentar com base nas regras da aposentadoria por tempo de contribuição anteriores à reforma da previdência, desde que cumpridos os respectivos requisitos até 13/11/2019.

E, no caso, da aposentadoria por tempo de contribuição, isto é até mais comum. É que muitas pessoas possuem períodos de contribuição “perdidos” que não sabem que podem ser contados.

Ao incluírem estes períodos em seu extrato previdenciário (CNIS), percebem que já poderiam estar aposentadas há mais tempo… Dessa forma, ainda podem usar as regras antigas, desde que mais favoráveis.

Antes da reforma

Antes da reforma da previdência (13/11/2019), o valor da aposentadoria por tempo de contribuição era equivalente à média dos 80% maiores salários de contribuição do segurado multiplicada pelo fator previdenciário.

Caso atingisse a regra dos pontos 85/95, o contribuinte conseguia fugir do fator previdenciário. Dessa forma, o valor da sua aposentadoria era equivalente à média dos seus 80% maiores salários de contribuição sem nenhum fator de redução.

Depois da reforma

A reforma da previdência acabou com a aposentadoria por tempo de contribuição. Porém, criou pelo menos 4 regras de transição para aquelas pessoas que começaram a contribuir antes da reforma da previdência (13/11/2019):

- Pedágio de 50%;

- Pedágio de 100%;

- Idade progressiva; e

- Aposentadoria por pontos.

Pela regra do pedágio de 50%, o valor da aposentadoria é equivalente à média de todos os seus salários de contribuição a partir de julho de 1994 multiplicada pelo fator previdenciário.

Esta é a única regra que ainda aplica o fator previdenciário depois da reforma e só é válida para aqueles contribuintes que estavam a menos de 2 anos da aposentadoria na data da reforma (13/11/2019).

Por sua vez, na regra do pedágio de 100% determina que o valor da aposentadoria seja equivalente a 100% da média de todos os seus salários de contribuição sem nenhum fator de redução.

Ou seja, esta é a melhor regra em relação ao valor da aposentadoria. Porém, é a mais difícil de ser cumprida em relação aos requisitos, principalmente para aquelas pessoas que ainda estavam muito distantes da aposentadoria.

Por fim, as regras de transição da idade progressiva e da aposentadoria por pontos determinam a aplicação da mesma regra de cálculo da aposentadoria por idade depois da reforma.

Ou seja, o valor da aposentadoria nestas regras será equivalente a 60% da média de todos os seus salários de contribuição com acréscimo de 2% para cada ano acima de 20 anos para os homens e acima de 15 anos para as mulheres.

Valor da aposentadoria especial

Aposentadoria especial é aquela destinada aos trabalhadores expostos a condições insalubres ou periculosas. Por exemplo, os profissionais da saúde, os eletricitários e os vigilantes, entre outros.

Assim como ocorreu com as demais aposentadorias, também a aposentadoria especial teve a sua forma de cálculo prejudicada pela reforma da previdência.

E, da mesma forma, ainda é possível se aposentar com as regras anteriores à reforma, desde que integralmente cumpridos os respectivos requisitos antes da sua aprovação.

Antes da reforma

Antes da reforma da previdência (13/11/2019), o valor da aposentadoria especial era equivalente à média dos 80% maiores salários de contribuição do segurado sem nenhum fator de redução.

Ou seja, era uma das melhores regras de cálculo da legislação previdenciária. E isto era muito justo, já que só têm direito à aposentadoria especial aquelas pessoas que trabalham com risco à saúde ou à vida.

Depois da reforma

Porém, além de dificultar os requisitos da aposentadoria especial, a reforma da previdência mudou completamente a sua forma de cálculo.

Agora o valor da aposentadoria especial é equivalente a 60% da média dos salários de contribuição do segurado com acréscimo de 2% para cada ano que exceder 20 anos para os homens ou 15 anos para as mulheres e para os mineradores de frente.

Como escolher a melhor regra de cálculo?

Se você já está pensando em se aposentar e ainda não deu entrada em sua aposentadoria, deve ter certeza de qual é a melhor regra de cálculo para o seu caso.

Como você percebeu, há inúmeras regras de cálculo. E cada uma delas pode ser mais vantajosa para uma pessoa do que para outra, a depender do seu histórico previdenciário.

Portanto, optar pela regra correta pode aumentar bastante o valor da sua aposentadoria. Por outro lado, optar pela regra errada pode prejudicar muito o seu benefício.

Planejamento previdenciário

Portanto, em caso de dúvida, o ideal é procurar um advogado especialista para realizar um planejamento previdenciário personalizado para o seu caso.

Com um planejamento previdenciário, você vai entender qual a melhor regra para o seu caso e o que você precisa fazer para se aposentar de forma rápida com o melhor valor possível.

O ideal é que o planejamento previdenciário seja feito quanto antes. Afinal, quanto mais tempo você tiver para se adequar às regras previdenciárias, maiores serão as chances de aumentar o valor da sua aposentadoria.

O valor da minha aposentadoria está errado. O que fazer?

Agora imagine que uma pessoa tenha se aposentado por conta própria, sem auxílio de um especialista e sem a realização de um planejamento previdenciário.

Porém, após começar a receber a sua aposentadoria, esta pessoa achou que o valor concedido pelo INSS foi muito abaixo daquilo que ela esperava. O que fazer neste caso?

Se você já começou a receber a sua aposentadoria, não é mais possível desistir para optar por outra regra mais vantajosa. Daí porque o planejamento previdenciário é tão importante.

Porém, mesmo neste caso, é possível aumentar o valor do benefício em alguns casos com a revisão de aposentadoria. Para obter a revisão de aposentadoria, geralmente, você vai precisar de uma ação judicial.

O lado bom é que, além de aumentar o valor da aposentadoria, você ainda vai receber todo o valor em atraso referente à diferença que o INSS não pagou corretamente.

Mas atenção: nem todo aposentado tem direito à revisão de aposentadoria. Na verdade, o aposentado só tem direito à revisão de aposentadoria se o INSS tiver calculado o seu benefício de forma incorreta ou se tiver aplicado a legislação previdenciária de forma incorreta.

E isto é mais comum do que você pode imaginar. Em média, 3 a cada 10 aposentados têm direito à revisão de aposentadoria. E a maioria nem sabe disso.

Como saber se tenho direito à revisão de aposentadoria?

Para saber se tem direito à revisão de aposentadoria, o ideal é procurar um advogado especialista em aposentadorias que domine cálculos previdenciários.

Este advogado deve realizar um estudo de viabilidade onde vai recalcular todos os seus salários de contribuição para identificar possíveis erros do INSS.

Se o estudo de viabilidade for positivo, o advogado especialista vai apresentá-lo e explicar o melhor caminho para obter a revisão com o pagamento dos valores atrasados.

Dica Extra do Jornal Contábil: Compreenda e realize os procedimentos do INSS para usufruir dos benefícios da previdência social.

Já pensou você saber tudo sobre o INSS desde os afastamentos até a solicitação da aposentadoria, e o melhor, tudo isso em apenas um final de semana? Uma alternativa rápida e eficaz é o curso INSS na prática:

Trata-se de um curso rápido, porém completo e detalhado com tudo que você precisa saber para dominar as regras do INSS, procedimentos e normas de como levantar informações e solicitar benefícios para você ou qualquer pessoa que precise.

Não perca tempo, clique aqui e domine tudo sobre o INSS.

Por Danilo Lemos Advogado especialista em Direito Previdenciário (OAB/MA nº 18.469), com pós-graduação pela Escola Paulista de Direito (EPD).

Original de Lemos de Miranda Advogados

O post Valor da aposentadoria: Aprenda a calcular e confira se o valor esta certo! apareceu primeiro em Rede Jornal Contábil – Contabilidade, MEI , crédito, INSS, Receita Federal.

Fonte: Jornal Contábil

Abertura de empresa em São Bernardo do Campo com o escritório de contabilidade Dinelly. Clique aqui