A reforma tributária (PEC 45/2019) deve ser discutida e votada nesta terça-feira (7) na Comissão de Constituição e Justiça (CCJ), o único colegiado em que a proposta tramitará, além do Plenário. Essa é a previsão do presidente da CCJ, o senador Davi Alcolumbre (União-AP). O relator do texto, o senador Eduardo Braga (MDB-AM), apresentou sua versão alternativa (substitutivo) da proposta na última quarta-feira (25) de outubro. Na sua avaliação, o texto ainda poderá sofrer alterações.

— Existem 700 emendas apresentadas. Não dá para dizer que tem um acordo. Ainda vai haver muita discussão. É uma matéria que tem muitos interesses. É uma votação que esperamos obter êxito, mas ainda está em um processo de construção — explicou Braga em entrevista à Agência Senado.

Para o senador Izalci Lucas (PSDB-DF), o texto terá dificuldades para ser aprovado na CCJ no dia 7. Uma das razões, segundo Izalci, seria o possível aumento da carga tributária ao setor de serviços.

— O relator amenizou [a possibilidade de aumento de impostos], mas ainda não resolveu. Vejo que haverá muita discussão e pedido de mais prorrogação — disse Izalci em entrevista à TV Senado.

Na ocasião da leitura do relatório na CCJ, Davi, concedeu, de ofício, vista coletiva para os demais membros do colegiado analisarem o conteúdo antes da discussão, prevista para ocorrer às 9h do dia 7. Ele espera que a proposta seja votada no Plenário nos dias 8 e 9 de novembro para ser devolvida à Câmara dos Deputados até o dia 10 do mesmo mês.

Para que seja aprovada, uma PEC depende do apoio de 3/5 da composição de cada Casa, em dois turnos de votação em cada Plenário. No Senado, são necessários os votos de, no mínimo, 49 senadores. O texto só é aprovado se houver completa concordância entre a Câmara dos Deputados e o Senado. Como Braga apresentou um substitutivo, o texto passará por nova análise dos deputados.

Segundo o senador Randolfe Rodrigues (Rede-AP), líder do governo no Congresso Nacional, uma reforma no sistema tributário é desejada desde a redemocratização.

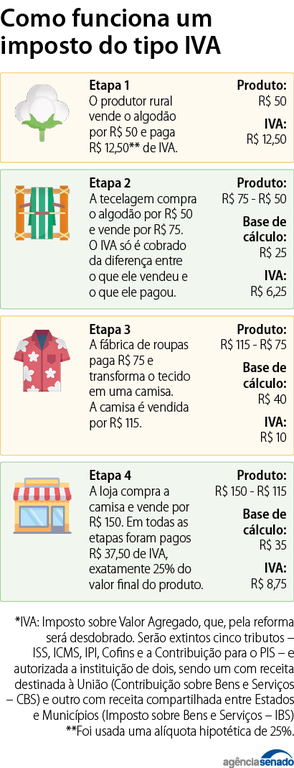

— A reforma tributária é aspirada desde 1985. Nós somos o único país da OCDE [Organização para a Cooperação e Desenvolvimento Econômico, da qual o Brasil não é membro, mas participante em algumas atividades] que não tem o IVA [Imposto sobre Valor Agregado]. Só isso [já] trará modificações enormes ao sistema tributário brasileiro, [o] simplificará e fortalecerá — disse o senador em entrevista à TV Senado.

Veja abaixo os principais pontos da reforma, segundo o relatório de Braga:

Cesta Básica ⇓

- Cesta Básica Nacional de Alimentos:

- considera a diversidade regional e cultural da alimentação do País

- garante a alimentação saudável e nutricionalmente adequada

- terá um número menor de itens que a atual

- os produtos serão definidos por Lei Complementar

- o CBS e o IBS serão “zerados” para a cesta menor

- Cesta Básica estendida

- incluirá outros alimentos

- 60% de CBS e IBS

- Pessoas de baixa renda terão cashback (ressarcimento) desse imposto pago

CBS e IBS ⇓

- São “gêmeos-siameses” de uma mesma categoria de tributo: Imposto sobre Valor Agregado (IVA)

- Aplicados de forma igual, possuindo os(as) mesmos(as):

- contribuintes

- fatos geradores

- bases de cálculo

- hipóteses de não incidência

- imunidades

- regimes específicos (diferenciados ou favorecidos)

- regras de não cumulatividade

- regras de creditamento.

- A serem regulamentados por lei complementar

- que poderá exigir comprovação do pagamento dos impostos na etapa anterior para aproveitamento:

- do crédito

- ou do recolhimento parcial ou total do imposto

- Incidirão sobre importações

- não incidirão sobre exportações

- haverá apenas uma alíquota por unidade federada aplicável a todos os bens e serviços: IBS para estados e municípios; CBS para a União

- serão aplicados somente no ente de localização do adquirente. Objetivo é acabar com “guerra fiscal”

- que poderá exigir comprovação do pagamento dos impostos na etapa anterior para aproveitamento:

Exceções à regra ⇓

Entes federativos e União não poderão conceder benefícios ou incentivos fiscais, exceto os já listados na proposta:

REGIMES ESPECÍFICOS

- Cinco regimes especiais ou específicos com regras diferentes daquelas gerais dos dois tributos. Não têm como objetivo reduzir o ônus fiscal sobre os setores que abrangem, mas apenas adaptar as regras tributárias a situações e características particulares dos bens e serviços em questão.

- combustíveis e lubrificantes;

- Serviços financeiros

- operações com bens imóveis

- planos de assistência à saúde

- concursos de prognósticos

- operações contratadas pela administração pública direta, por autarquias e fundações públicas;

- sociedades cooperativas (será optativo)

- serviços de hotelaria

- parques de diversão

- parques temáticos

- restaurantes

- bares

- aviação regional.

- serviços financeiros, operações com bens imóveis, planos de assistência à saúde e concursos de prognósticos

- operações alcançadas por tratado ou convenção internacional, inclusive referentes a missões diplomáticas

- serviços de saneamento e de concessão de rodovias,

- serviços de transporte coletivo de passageiros rodoviário intermunicipal e interestadual,

- serviços de transporte coletivo de passageiros ferroviário

- serviços de transporte coletivo de passageiros hidroviário

- serviços de transporte coletivo de passageiros aéreo

- operações que envolvam a disponibilização da estrutura compartilhada dos serviços de telecomunicações

TRATAMENTO FAVORECIDO

- Regimes diferenciados. Objetivo é a redução da carga tributária. Vedado cobrar Imposto Seletivo. Avaliação quinquenal de custo-benefício. Lei pode fixar regime de transição para a alíquota padrão. Lei complementar definirá as operações beneficiadas:

- CBS e IBS zerados

- Cesta Básica Nacional de Alimentos (alíquota de CBS e IBS “zerada”)

- se assim definir lei complementar

- produtos hortícolas, frutas e ovos,

- serviços de saúde

- dispositivos médicos e de acessibilidade para portadores de deficiência

- medicamentos

- produtos de cuidados básicos à saúde menstrual

- CBS e IBS zerados

- Redução de 60% do CBS e IBS

- Cesta estendida

- serviços de educação: redução de 60% do CBS e IBS

- Prouni: redução de 100% do CBS

- serviços de saúde: redução de 60% do CBS e IBS

- lei pode reduzir a 100%

- dispositivos médicos e de acessibilidade para portadores de deficiência: redução de 60% do CBS e IBS

- lei pode reduzir a 100%

- medicamentos

- lei pode reduzir a 100%

- produtos de cuidados básicos à saúde menstrual

- lei pode reduzir a 100%

- serviços de transporte coletivo de passageiros rodoviário e metroviário de caráter urbano, semiurbano e metropolitano

- produtos

- agropecuários

- aquícolas

- pesqueiros

- florestais

- extrativistas vegetais in natura;

- insumos agropecuários e aquícolas,

- alimentos destinados ao consumo humano

- Incluem-se os sucos naturais sem adição de açúcares e conservantes

- produtos de higiene pessoal e limpeza majoritariamente consumidos por famílias de baixa renda

- produções artísticas

- produções culturais

- produções jornalísticas

- produções audiovisuais nacionais

- atividades desportivas

- comunicação institucional

- bens e serviços relacionados à soberania e segurança nacional: alíquota reduzida em 60%

- bens e serviços relacionados à segurança da informação

- bens e serviços relacionados à segurança cibernética

- produtor rural

- pessoa física ou jurídica que obtiver receita anual inferior a R$ 3.600.000,00;

- agrossilvipastoril, pessoa física ou jurídica, que, individualmente ou de forma associativa, com ou sem a cooperação laboral de empregados, se vincula ao integrador por meio de contrato de integração vertical, recebendo bens ou serviços para a produção e para o fornecimento de matéria-prima, bens intermediários ou bens de consumo final;

- Redução de 100% do CBS

- Prouni

- os serviços prestados pelas entidades de inovação, ciência e tecnologia (ICT) sem fins lucrativos

- Redução intermediária de 30% da CBS e IBS

- serviços de profissão intelectual, de natureza científica, literária ou artística, desde que sejam submetidas a fiscalização por conselho profissional

- Redução de IPI para empresas automobilísticas no Norte, Nordeste e Centro-Oeste

- Benefícios mantidos até final de 2025

- reduzidos gradualmente entre 2029 e 2032, à razão de 20% ao ano

- vale somente para projetos em plantas fabris já existentes ou novos projetos que aproveitem plantas já existentes.

- Em ambos os casos, só receberão o benefício os veículos que sejam dotados de tecnologia descarbonizante

- Zona Franca de Manaus

- manterá os privilégios que possui hoje.

- Produtos arcarão com contribuição sobre intervenção no domínio econômico (Cide)

- Caso algum produto fabricado na ZFM seja prejudicial à saúde ou ao meio ambiente, poderá haver incidência do imposto seletivo.

- Outras medidas de controle ou redução do ônus tributário

- Cashback (ressarcimento)

- será obrigatório nas operações de fornecimento de energia elétrica ao consumidor de baixa renda

- lei complementar pode determinar que devolução seja concedida na conta de energia;

- obrigatório na Cesta Básica estendida.

- outras hipóteses a serem definidas em lei complementar

- será obrigatório nas operações de fornecimento de energia elétrica ao consumidor de baixa renda

- Concessão de crédito

- permitida a apropriação de créditos tanto pela empresa do Simples Nacional quanto por seus clientes quando as vendas realizadas a contribuintes pelo regime unificado gerarem crédito aos clientes e for feita a opção de recolhimento de IBS e CBS pelo regime geral

- produtor rural que pode optar pelos 60% de CBS e IBS e não o fez

- serviços de transportador autônomo de carga pessoa física que não seja contribuinte do imposto, nos termos da lei complementar

- resíduos e demais materiais destinados à reciclagem, reutilização ou logística reversa, de pessoa física, cooperativa ou outra forma de organização popular

- alíquotas de intermediação financeira. Não podem elevar o custo do crédito no País

- Fica mantido o tratamento tributário favorecido para as pequenas e microempresas

- Tratamento na Zona Franca de Manaus com a tributação por meio da CIDE

- biocombustíveis, a fim de assegurar-lhes tributação inferior à incidente sobre os combustíveis fósseis

- intenção de desonerar, de maneira ampla, as aquisições de bens de capital.

- Cashback (ressarcimento)

Trava de aumento da CBS e do IBS ⇓

Ocorrerá em dois momentos:

- Em 2030 a CBS será reduzida se:

- A receita com CBS e Imposto Seletivo como proporção do PIB medida em 2027 e 2028 for maior que a média da arrecadação do PIS/PASEP, COFINS e IPI de 2012 a 2021, na proporção do PIB

- Em 2035 a CBS e o IBS serão reduzidos se:

- A receita com CBS, IBS e Imposto Seletivo como proporção do PIB (subtraídas as receitas destinadas a fundos estaduais de compensação) medida entre 2029 e 2033 for menor que a média da arrecadação com PIS/PASEP, COFINS, IPI, ISS e ICMS de 2012 a 2021, na proporção do PIB

Imposto Seletivo (IS) ⇓

- Incide sobre bens e serviços prejudiciais à saúde ou ao meio ambiente em sua:

- produção

- extração

- comercialização

- ou importação

- Incidirá uma única vez sobre sobre o bem ou serviço

- Não integrará sua própria base de cálculo (será não cumulativo)

- Finalidade: desestimular consumo e produção desses bens

- A finalidade não será aumentar a arrecadação do governo.

- Lei

- complementar: disciplinará

- ordinária: estabelecerá alíquota

- Imposto federal

- Os estados, o Distrito Federal e os municípios serão destinatários da maior parte da arrecadação — 60%

- Vedado cobrar em

- regimes diferenciados

- exportações

- energia elétrica

- serviços de telecomunicações

- Poderá ser cobrado sobre

- armas e munições

- exceto quando destinadas à administração pública

- Será cobrado:

- na extração

- independentemente da destinação

- alíquota máxima: 1% do valor de mercado do produto

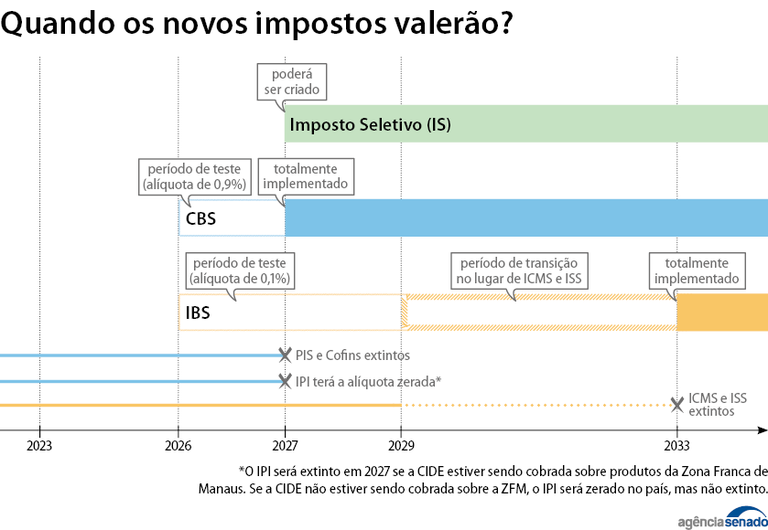

- Só poderá ser cobrado em 2027, com extinção do IPI

- na extração

- armas e munições

Comitê gestor ⇓

- Novo nome do “Conselho Federativo”

- Entidade pública sob regime especial, com independência

- técnica,

- administrativa,

- orçamentária

- e financeira.

- Membros

- representando paritariamente os entes federativos

- 27 membros, representando cada estado e o Distrito Federal

- 27 membros, representando o conjunto dos municípios e do Distrito Federal, que serão eleitos nos seguintes termos:

- 14 representantes escolhidos de forma igual entre os municípios

- 13 representantes considerando o tamanho da população dos municípios

- Presidente

- aprovado por sabatina no Senado

- Pode ser convocado para prestar informações às Casas do Congresso Nacional

- Deliberações aprovadas se, simultaneamente, acatadas pela:

- maioria absoluta dos representantes dos municípios;

- maioria absoluta dos representantes estaduais e distritais que, somados, correspondam a pelo menos a 50% da população brasileira

- Funções

- Normativas

- editar regulamento único do IBS, uma das principais medidas simplificadoras da reforma

- uniformizar a interpretação e a aplicação da legislação do IBS

- decidir conflitos administrativos

- regimento interno

- Administrativas

- arrecadar o IBS

- distribuir a arrecadação do IBS aos estados, ao Distrito Federal e aos municípios

- Controle externo realizado por órgão colegiado composto pelos tribunais de contas dos Estados, do Distrito Federal e dos Municípios

- Será financiado por percentual do produto da arrecadação

- Normativas

- representando paritariamente os entes federativos

Outros Tributos ⇓

- ITCMD

- o imposto passará a ser de competência do estado de domicílio do falecido ou do doador;

- terá alíquotas maiores para grandes valores

- serão isentas as doações e transmissões a instituições sem fins lucrativos

- IPVA

- Passará a considerar na diferenciação da alíquota

- valor

- impacto ambiental

- Passará incidir sobre veículos automotores terrestres, aquáticos e aéreos

- exceções:

- uso agrícola

- operador certificado para prestar serviços aéreos a terceiros

- plataformas que se locomovem na água por meios próprio

- embarcação

- de pessoa jurídica autorizada para serviços de transporte aquaviário

- pessoa física ou jurídica que pratique pesca:

- industrial,

- artesanal,

- científica ou de subsistência

- exceções:

- Passará a considerar na diferenciação da alíquota

Fundo de Desenvolvimento Regional ⇓

Responsável por incentivar o desenvolvimento e reduzir desigualdades entre regiões por meio da entrega de recursos da União aos estados.

- Divisão dos recursos por estado

- 70%: com base nos critérios usados pelo Fundo de Participação dos Estados, que privilegiam os mais pobres,

- 30%: com base no número de habitantes.

- Fundo alimentado com recursos da União

- 2029: R$ 8 bilhões

- 2030: R$ 16 bi

- 2031: R$ 24 bi

- 2032: R$ 32 bi

- 2033: R$ 40 bi

- 2034: R$ 42 bi

- 2035: R$ 44 bi

- 2036: R$ 46 bi

- 2037: R$ 48 bi

- 2038: R$ 50 bi

- 2039: R$ 52 bi

- 2040: R$ 54 bi

- 2041: R$ 56 bi

- 2042: R$ 58 bi

- a partir de 2043: R$ 60 bi por ano

por Agência Senado

O post Reforma tributária deve ser votada na CCJ na terça; veja aqui os principais pontos apareceu primeiro em ContNews.

Fonte: Portal Contnews

Escritório de contabilidade em São Bernardo do Campo com o escritório de contabilidade Dinelly. Clique aqui